Ziel

Mit einer relativ einfachen Einkommenstrategie in einen langfristig steigenden Markt mit definiertem Risiko einzusteigen. Sehr schnell den Trade in einen risikofreien Iron Condor zu adjustieren und dabei vorhandene Einstiegslegs zu nützen. Adjustierung und Ausstiege sind daher sehr einfach und immer mit einer Combo Order umsetzbar. Eine End of Day Betreuung des Trades ist daher ausreichend.

Diese einfache Basisstrategie ist sehr robust kann durch zusätzliche Legs beim Einstieg, Adjustierungen bzw Ausstiege verbessert und seinem eigenen Handelsstil angepasst werden.

Beschreibung -Aufbau

- Long Präferenz

- Underlying ETFs, Indizes, Indexfutures

- Umsetzung mit Optionen

- LZ 50 – 60 Tage

- 3 Legs mit gleicher Laufzeit

- Verkaufter unsymmetrischer Call Ratio + Verkaufter Call

- Maximales Risiko ist das Debit

- Margin in Höhe des Debit

–

Ablaufdiagramm

–

Underlying

Als Basiswerte eignen sich hauptsächlich hochliquide Indizes, ETFs und Futures. Da bereits im Einstieg viele Grenzen des Trades definiert sind brauchen wir Underlyings mit vielen Strikes zur Feinjustierung. Bei Cash gesettelten Underlyings kann der Trade teilweise sogar in den Verfall gehalten werden und dadurch Gebühren gespart werden.

Besispiele für geeignete Underlyings

- SPY

- E Mini

- SPX

- IWM

- RUT

- QQQ

- NQ

- ………………………..

–

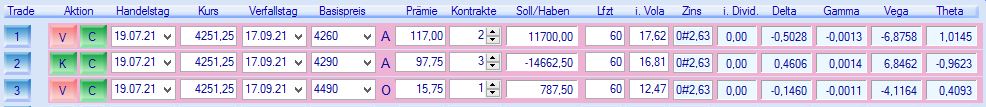

Einstieg

Bei den ausgewerteten Trades wurde seit 01.01.2019 immer am Montag nach dem regulären Verfall eingestiegen. Also immer 1 Trade pro Monat ohne Rücksicht auf Vola und kurzfristige Chartsituation. Laufzeit ist immer der übernächste Monatsverfall (50-60 Tage). Es wird ATM ein Call Ratio verkauft und ein OTM Call verkauft. Die 3 Legs haben unterschiedliche Stückzahlen.

–

Natürlich kann bei entsprechender Kontogröße auch ein mehrfaches der Stückzahlen gehandelt werden. Bis kleinen Konten könnte auf die ETFs wie SPY, IWM oder QQQ zurückgegriffen werden.

Wichtig ist das Verhältnis des maximalen Verlustpotential Kursabwärts zum maximale Gewinnpotential Kursaufwärts ohne Berücksichtigung der Senke ATM. Dieses muss mindestens 2 sein. Im besten Fall von 2,5 bis 3. Hier dargestellt Verlustpotential von gut $ 2000,- und das Gewinnpotential von fast $ 5000,-.

–

Wenn sich das Verhältnis nicht ausgeht kann der verkaufte Call des Ratio (Leg1) nach oben verschoben und/oder der Strikeabstand des Ratio (Leg1+Leg2) vergrößert bzw der verkaufte Call (Leg 3) nach oben verschoben werden. Das Verhältnis bestimmt bereits die Weite des Iron Condor nach der Adjustierung.

–

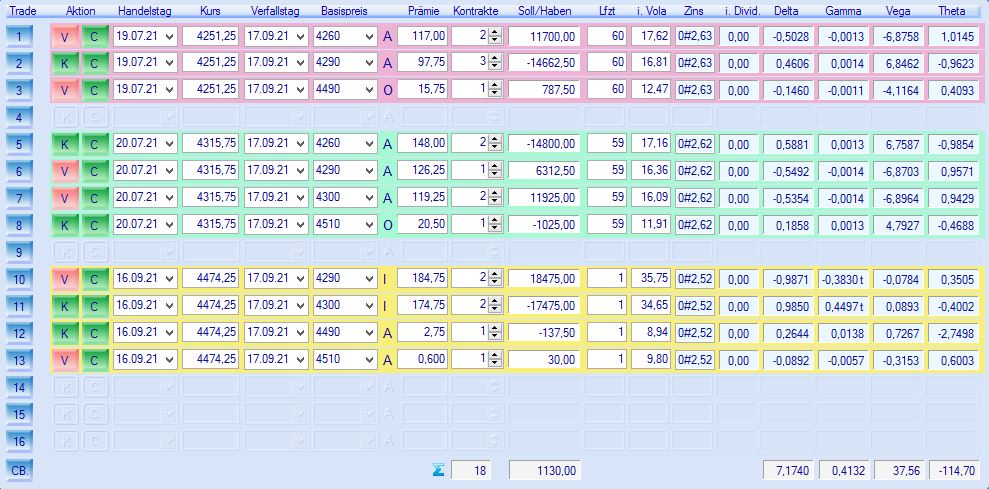

Adjustierung

Bereits am 2. Tag der laufenden Strategie steigt der Kurs soweit an, dass sich der Trade auf einen risikofreien Iron Condor adjustieren lässt.

–

Dazu wird die Senke ATM aufgelöst und ein Teilgewinn mitgenommen. Mit 2 weiteren Positionen (Leg 7 und 8) wird ein Iron Condor gebildet. Die Strategie kann jetzt nicht mehr ins Minus laufen. Jetzt heißt es nur noch auf den Ausstieg zu warten.

–

Ausstiege

Ausstieg1 erfolgt wenn die risikofreie Adjustierung nicht möglich war 10 Tage vor Verfall. Bei einem weiteren Zuwarten würde die GuV Kurve in die Senke ATM rutschen. Wenn der Kurs nicht zu weit gefallen ist fällt außerdem nicht der Maximalverlust sondern nur ein Teilverlust an.

Ausstieg 2 erfolgt nach gelungener Adjustierung, bei nicht cash gesettelten Optionen, 1 Tag vor Verfall. Sonst kann man die Strategie auch gebührenschonend verfallen lassen.

Unter dem Auswertungmenü finden Sie eine Aufstellung und Grafik aller Simulation der Trades seit 01.01.2018 die laufend aktualisiert wird. Im Rina Protokoll alle Kennzahlen.

Im Live Blog können die neuen Trades mitverfolgen. Es wird Einstieg, Adjustierung und Ausstieg zeitnahe dokumentiert. In den Kommentaren können Sie Fragen stellen.